Die Zahlen war schön. Heute weiß man es genauer: Die Zahlen waren geschönt. Aber einige und nicht nur der Journalist der Financial Times Dan McCrum haben rechtzeitig etwas geahnt. So hatte z.B. Dr. Hendrik Leber, Chef des Investmenthauses ACATIS, rechtzeitig die Entscheidung getroffen, Wirecard-Aktien zu verkaufen. Auch zwei Analysten der Mirabaud-Gruppe (drittgrößte Privatbank in Genf) gaben im Frühjahr 2019 ein Kursziel von Null(!) Euro für die Wirecard-Aktien. Warum taten sie dies und was können Sie als Sparer/In hieraus für jede Ihrer Anlageentscheidung lernen?

Der Journalist DanMcCrum war zweifelsohne der erste, der auf die Ungereimheiten in den Bilanzen von Wirecard hinwies und dies schon sehr früh. Seine Artikel mögen Einfluss auf die Entscheidungen der Mirabaud-Analysten gehabt haben. Dr. Leber hat allerdings unabhängig von der Berichterstattung der Financial Times rechtzeitig verkauft. Was waren deren wesentliche Beweggründe? Die „Zahlen“ waren es jedenfalls nicht?

Dr. Leber, der in seinen Investmentfonds zunächst auch Wirecard-Aktien gekauft hatte, entschied sich zum Ausstieg aus Wirecard Aktien, nachdem er im Dezember 2018 dem Vorstand von Wirecard eine Nachfrage zu dessem Geschäftsmodell gestellt hatte, die keinerlei Zahlenbezug hatte. Der Vorstand von Wirecard schwärmte davon, wie er aus den Daten der Kunden (die Wirecard als Abwickler für Kreditkartenzahlungen hatte) zusätzliches Geschäft generieren könnte. Grundsätzlich ja eine „gute“ Idee, die auch andere große Internetanbieter verfolgen. Dr. Leber stellte dem Vorstand Markus Braun, dazu eine recht einfache Frage: „Wie er es denn mit dem Datenschutz (DSGVO) hielte“. Dr. Leber zum weiteren Verlauf des Gesprächs : „.. da kam keine plausible Antwort .. und da hatte ich das Gefühl, so kann man das Geschäft nicht betreiben.“ Und aus diesem Grund – nicht wegen der Zahlen – hat Dr. Leber dann noch vor der Berichterstattung der Financial Times verkauft (1).

Die Mirabaud-Analysten wurden hellhörig, als sie bemerkten, dass der Wirecard-Chef auffällig viele Buzz-Wörter verwendete: „Eine qualitative Beobachtung war, dass der frühere CEO gewissen «Buzz»-Wörter oft und repetitiv verwendete, um Wirecard-Proukte in ein bestimmtes Licht zu rücken. Versuche, wie ein Experte zu klingen, können zuweilen nach hinten losgehen – was herauskommt, ist reines Kauderwelsch.“ Und: „.. Andere Favoriten waren «Künstliche Intelligenz», «Fintech» und «B2B2C.» Das sollte wohl für eine Aura von Expertentum sorgen. Aber alle zehn Sekunden «Ökosystem» oder «B2B2C» zu sagen, macht noch kein Fintech aus“ (2). Buzz-Worte sind Worte oder Phrasen, die wie folgt kritisch in Wikepedia beschrieben werden: „Da ihrem Gebrauch eine (unbewusste) Überzeugungsabsicht zugrunde liegt, verknappen oder vereinfachen diese Wörter den beschriebenen Sachverhalt oft auf zweifelhafte Weise zugunsten des Wohlklangs und zu Lasten der vermittelten Information.“ (3) Es gibt wohl kaum ein besseres Beispiel als die Aussagen des Wirecard-Chefs, um zu zeigen, wie zutreffend diese Definition in Wikepedia ist.

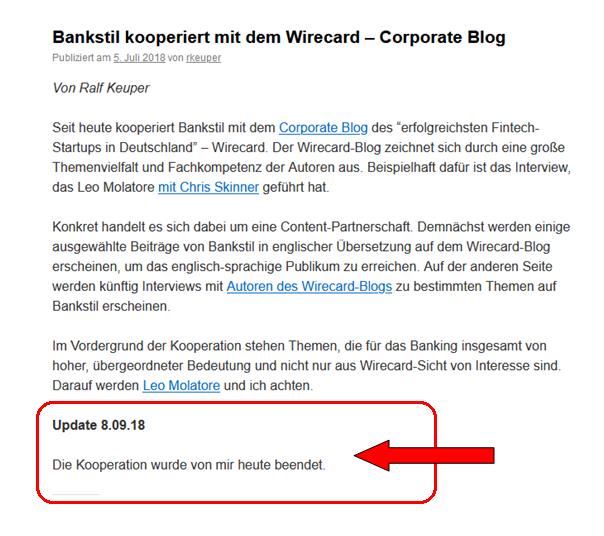

Aktualisierung: Auch der in Fachkreise anerkannte Blogger Ralf Keuper hat nach anfänglicher Kooperation rechtzeitig Probleme erkannt und die Kooperation beendet:

Weiche Faktoren können mehr zählen als harte Fakten

In den Finanzwissenschaften würde man die Entscheidungsgründe der Mirabaud-Analysten und Dr. Leber den weichen Faktoren zuordnen, dem Gegensatz von harten Fakten. Harte Fakten sind im Wesentlichen Zahlen, aber auch geprüfte Dokumente, wie von Wirtschaftsprüfern testierte Bilanzen. Testierte Bilanzen kann man schon deshalb nicht einfach als unwesentlich „abtun“, weil Wirtschaftsprüfer nicht nur freie Berufe, sondern auch ein öffentliches Amt sind (4). Bestellt werden Wirtschaftsprüfer von der Wirtschaftsprüferkammer, einer Anstalt des Öffentlichen Rechts.

So schien zunächst nichts dagegen zu sprechen, wenn sich Fondsmanager, wie die der Fonds DWS Deutschland, DWS Invest German Equity, DB Vermögensfondsmandat High Conviction Equity, verschiedene Alken Fonds, aber auch andere Investmentfonds mit hohen Beträgen bei Wirecard engagiert hatten (5). Mutmasslich haben sie alles andere als die – im Nachhinein vermeintlichen- harten Fakten ausgeblendet.

Welche Lehren können Privatanleger daraus für jede ihrer Geldanlagen ziehen?

Zahlen und insbesondere Erfogszahlen müssen plausibel sein

Dazu ist in Hinterfagen notwendig. Nun wird nicht jeder Anleger die Möglichkeit haben, einem DAX-Vorstand direkt Fragen zu stellen. Und leider bieten sich für Privatanleger auch selten Gelegenheiten wenigsten die Fondsmanager zu befragen. Privatanleger können aber ihre Berater fragen und diese können dann die Fragen in vielen Fällen an den Fonds oder auch direkt an den Fondsmanager richten. Das erscheint Ihnen ungewöhnlich? Nicht unbedingt, zumindest für uns – FORAIM– ist dies eine gängige Praxis, wenn wir Plausibilitätsfragen haben. Übrigens konnten wir auch in einem persönlichen Gespräch mit Dr. Leber viele Fragen zum Einsatz von KI (Künstlichen Intelligenz) im Fondsmanagement besprechen. Gespräche mit anderen Fondsmanagern hielten uns davon ab, bestimmte Fonds zu empfehlen. Mehr dazu lesen Sie in diesem Beitrag: Kann KI bessere Fonds machen? Kurze Betrachtung mit überraschendem Ergebnis

Vergangenheitszahlen allein sagen wenig aus

Es kommt darauf an, wie diese zustande gekommen sind. Vergangenheitszahlen als Basis für die Vorhersage zukünftiger Entwicklungen zu nehmen, kann nicht nur deshalb zu Fehlentscheidungen führen, weil die Zahlen falsch sind. Vergangenheitszahlen sind übrigens auch dann bedeutungslos, wenn die Rahmenbedingen in der Zukunft anders sein werden, als diese es in der Vergangenheit waren.

Quasi offiziele Aussagen

Auch quasi offizielle Aussagen (wie man hierzu – allerdings mit Einschränkungen – auch testierte Bilanzen entsprechend unserer obigen Ausführungen zählen könnte) sind zumindest auf ihre Werthaltig zu hinterfragen. Dies gilt – mit Einschränkungen – auch für Tagesgeld- oder vergleichbaren Anlagen bei Banken. Lesen Sie dazu auch: Tagesgeld und Bankeinlagen: Einlagensicherung – Rechtsanspruch ja! Aber reicht das?

Und nun? – Ganz praktisch:

Uns ist sehr wohl klar, dass der typische Sparer und Anleger in letzter Konsequenz diese Voraussetzungen für ein erfolgreiches Anlegen selten allein erfüllen kann. Er hat aber grundsätzlich die Möglichkeit dies mit seinem persönlichen Berater zuerörtern. Einige Berater mögen solche Anleger vielleicht als unbequem empfinden. Wir dagegen freuen uns über Kunden/Innen, die uns viele und tiefgehende Fragen stellen

Quellen- Links:

(1) Das Interview mit Dr. Leber finden Sie auf Youtube unter ACATIS äußert sich zu Wirecard 23.Juni 2020

(2) Finews.ch: Mirabaud-Analyst: «Was bei Wirecard herauskam, war reines Kauderwelsch»

(3) Buzz-Worte: Wikepedia

(4) Wirtschaftsprüfer: Wikepedia

(5) CITYWIRE: Diese Fonds hielten Ende Mai Wirecard-Aktien